認知症になった家族のお金の管理は?よくあるトラブルや対処方法について解説

身近な家族が認知症になったとき、実は多くの人が「お金の管理」に悩んでいます。

認知症の影響で本人では正常な判断ができなくなり、お金を使いすぎてしまうなど、さまざまなトラブルに発展するケースがあるからです。

そこで今回は、認知症の人に起こりうるお金のトラブルや対処方法について解説します。

認知症によりお金の管理が難しくなる理由

認知症とは、疾病や障がいなどさまざまな原因により、判断力や記憶力、理解力といった認知機能が低下する病気です。

お金の管理には計算力や記憶力が必要ですが、ほかにも商品の金額や購入数、予算や残高の把握など、想像以上に脳が複雑に動いています。

認知症になるとそういった脳の機能がうまく働かず、本人だけではお金の管理が難しくなります。

金融機関や保険会社など、第三者を含めた手続きや意思決定の場では、さらにハードルが高くなることがあります。

本人に自覚があったとしても、認めたくない気持ち(プライド)や情けなさを感じていることが多いため、お金の管理はかなりデリケートな問題といえるでしょう。

認知症の人に起こりやすいお金のトラブルとは?

認知症の人が遭遇しやすいお金のトラブルには、どのようなものがあるのでしょうか。

ここでは、特に注意したいトラブルを3つ紹介します。

日常的なお金の管理が難しくなる

認知症になると日常のお金の管理が難しくなります。

普段の買い物で、同じものや不必要なものを繰り返し購入してお金を使いすぎることもあります。計画的にお金を使う感覚が鈍ってしまうので、家族をはじめとした周囲の支援が必要です。

その一方で、認知症状のひとつである被害妄想があるときには、「誰かにお金を盗まれているのではないか」と不安を抱くこともあります。

家族が泥棒だと疑われてしまい、対応に苦慮しているという声もよく耳にします。

金融機関・保険関係の手続きや財産管理ができなくなる

認知症になってしまうと、本人の預金や財産管理の実態をすべて把握しきれず、親族間のトラブルに発展することもあるようです。

また、金融機関が認知症の事実を確認した場合、不正利用等の防止策として本人の口座が凍結される可能性があります。

本人や家族が預金を一切管理できなくなるため、必要な支払いなどに充てることが困難になります。

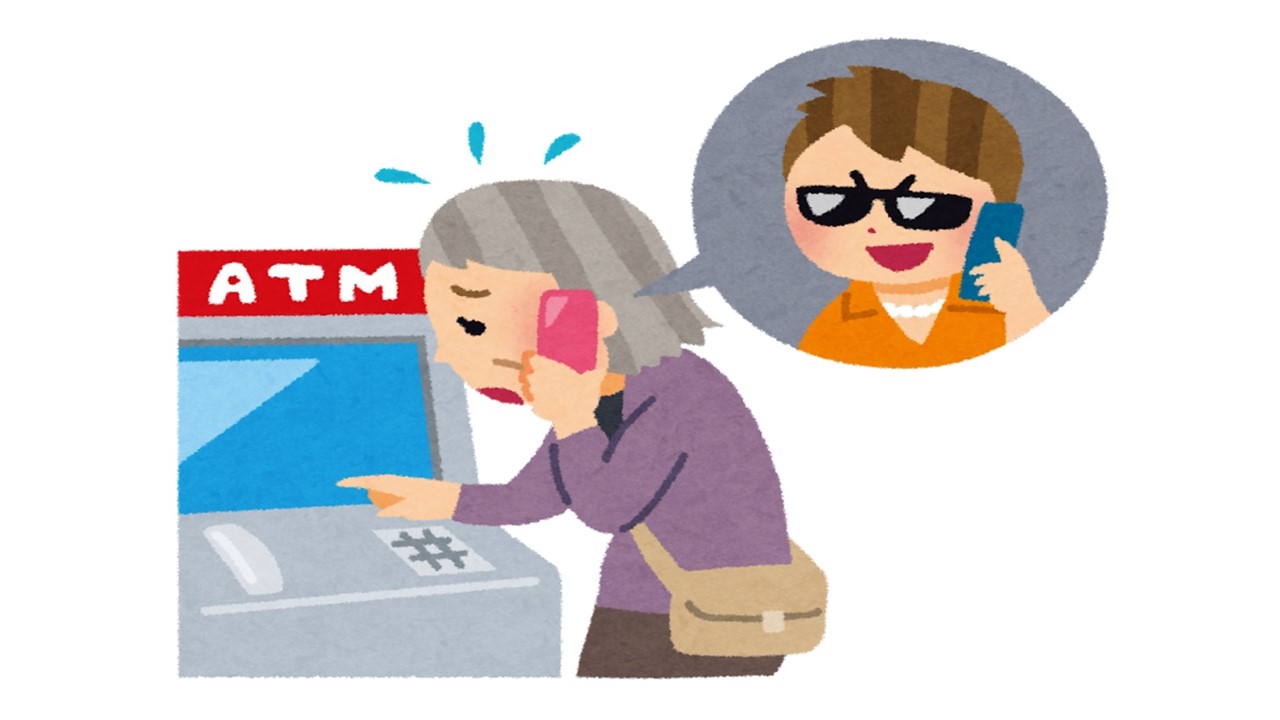

詐欺に巻き込まれやすい

近年では、認知症の人が詐欺に巻き込まれる事例が増えています。

例えばオレオレ詐欺、架空請求、悪徳商法、電話や訪問でのセールスなど…その手口は多岐に渡ります。

犯人は、本人の判断力の弱さや不安につけ込み言葉巧みに誘導するため、考える隙すら与えません。

さらに認知症があると騙されていること自体気づきにくく、何度も被害にあうケースも珍しくありません。

お金の管理ができていない状況下では、より大きなトラブルに発展する可能性が高まります。

お金のトラブルを防ぐために知っておきたい対処方法

このようなお金のトラブルを防ぐために、大切なことは何でしょうか。

ここからは、ぜひ知っておいてほしい対処方法を紹介します。

本人と家族で管理方法を決める

お金のことは、家族だからこそ触れにくい・話しにくいテーマでもあります。

だからこそ、万が一に備えて健康なうちから本人の意向を聞き、必要に応じて介入や支援を行うことが大切です。

まずは、認知症は誰もがかかる可能性があることを改めて念頭におき、お金の情報を共有する重要性や対処しないことへのリスクをしっかり話し合いましょう。

その上でお金の動きを透明化し、本人の考えや意思を尊重しながら適切な管理方法を選択します。

認知症になっても、家族が問題なく引き継げるよう準備しておくと安心です。

本人と一緒にお金の管理をする姿勢を持つ

認知症の有無や程度に関わらず、必要だからと家族がやみくもに主導権を握るのは避けましょう。

本人は「まだ大丈夫」と思っていることも多いので、理由をわかりやすく説明し、できるだけ納得する方法を選ぶことが大切です。

また、なるべく本人がお金の管理に参加できるしくみをつくると良いでしょう。

例えば、少額でも毎月決まったお小遣いの中で管理ができると、本人の自尊心も保たれます。

大元のお金を管理しているのが家族であっても「いまこうやって管理しているよ」「この間はこんな支払いをしたよ」と報告するだけでも安心できるものです。

公的制度を利用する

成年見人制度は、認知症などで判断能力が低下した人の権利を保護するための制度です。

本人の判断能力によって管理可能な財産の範囲は異なります。

また、家族や司法書士など、誰が後見人となるかは家庭裁判所の判断に委ねられます。必ずしも希望が通るとは限らないことを知っておきましょう。

成年後見人は、法定代理人として凍結された口座の解除や預金管理を行うこともできます。

財産の管理状況はすべて家庭裁判所に報告する義務があるため、法に基づいた支援という意味でも信頼性の高い制度です。

日常生活自立支援事業を利用する

日常生活自立支援事業とは、社会福祉協議会の福祉サービスのひとつです。

認知症などでお金の管理が不安な人に対し、生活支援員が契約手続きの支援や支払代行などを支援してくれます。

預金通帳や実印、保険証書などを預けることもできるので、必要な支援に応じて検討しましょう。

ただし本人にサービス利用の意思があり、契約内容等を理解できることが前提です。

判断能力の低下が認められると、対象にならない可能性もあります。

金融機関の金銭管理サービスを利用する

多くの金融機関では代理人制度を利用できます。

代理人制度とは、病気や障がいにより来店できない人の希望により、一部の手続きを代理人に委任することです。

万が一の備えとして登録するメリットは大きいですが、認知症の進行状況によってはいずれ利用できなくなる可能性もあります。

本人の判断能力に応じて、どこまで代理人制度が利用できるのかは事前に確認が必要です。

ほかにも、本人が家族に財産管理を一任できる家族信託や、相続する家族があらかじめ指定された内容に沿って預金を受け取れる資産承継信託などのサービスがあります。

金融機関によっては無料相談窓口を設けているところもあるので、そういったサポートを積極的に活用すると良いでしょう。

いずれも認知症になる前に必要な手続きなので、できるだけ元気なうちに検討しておきましょう。

介護保険サービスを活用する

独居などで家族の目が届きにくく、自宅でのお金の管理が心配なときは、介護保険サービスを活用するのもひとつの方法です。

ホームヘルパーやデイサービスを利用すれば職員やケアマネジャーが日頃の様子を確認できますし、認知症により日常生活が難しくなった場合は施設入所も可能です。

本人の状況に応じたサービスを利用できるので、支援の選択肢も広がるでしょう。

何より、家族だけでなく地域全体で支える視点を持っておくと、いざというときに大きな助けになります。

多くの人の目で見守ることが、家族の負担軽減や安心感にもつながります。

まとめ

認知症によるお金のトラブルは病気が原因であり、決してもともとの人格に問題があるわけではありません。だからこそ否定せず、できるだけ本人の気持ちや立場を理解し尊重する姿勢が大切です。

認知症になってからお金と向き合うのは、想像以上に大変な作業です。お金の管理が後々大きなストレスにならないよう、病気になる前から本人を交えてしっかりと話し合いをしておきましょう。

【関連記事】